Überschuldung, Pleite, Insolvenz – die Deutschen und das Tabuthema Schulden

Während die deutsche Wirtschaft boomt, der Export Rekordgewinne einfährt, die Schulden zuletzt um 2,9 Prozent gesunken sind und die Arbeitslosigkeit auf einem niedrigen Stand ist, spitzt sich die finanzielle Lage bei immer mehr Privathaushalten zu. Vor allem im Westen steigt die Zahl der überschuldeten Haushalte weiter.

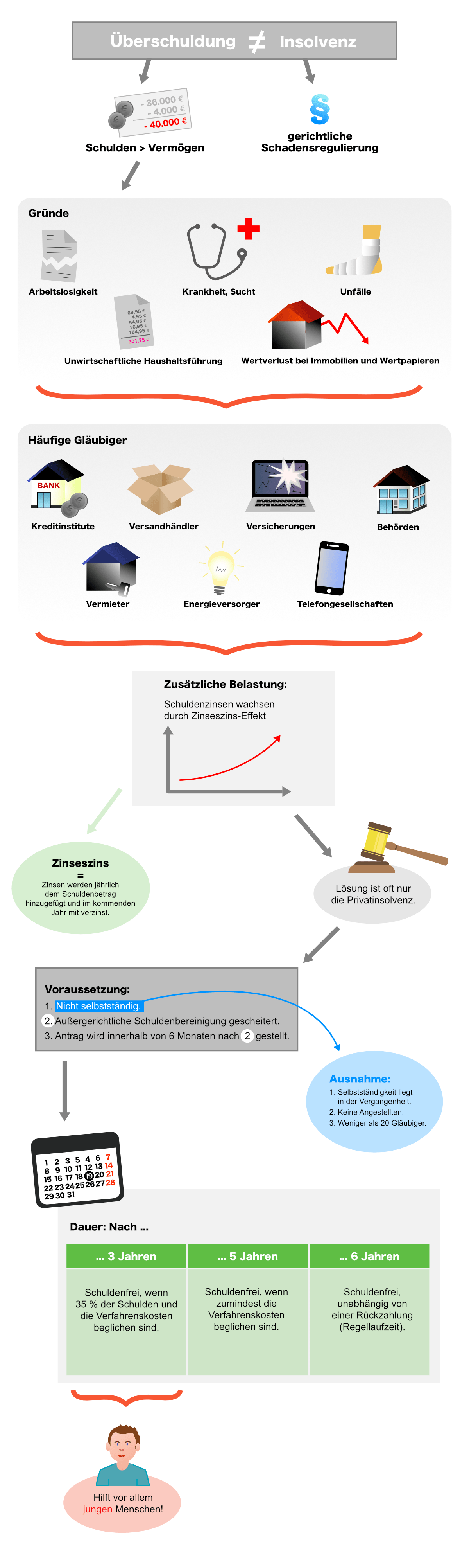

Überschuldung vs. Insolvenz

Eine Überschuldung ist nicht das Gleiche wie eine Insolvenz. Zunächst bezeichnet die Überschuldung die Tatsache, dass die Ausgaben über einen langen Zeitraum höher sind als die Einnahmen und das Vermögen die auftretenden Verbindlichkeiten nicht mehr deckt. Zusammengefasst lässt sich das auf folgende Gleichung reduzieren:

Überschuldung = Schulden > Vermögen

„Überschuldung ist ein Zustand exzessiver Schulden, den der Schuldner nach menschlichem Ermessen nicht mehr aus vorhandenen Einnahmen oder Vermögen beseitigen kann.“ (Wikipedia.de)

Eine Insolvenz hingegen stellt die gerichtliche Schuldenregulierung dar, die bei einer Zahlungsunfähigkeit angemeldet werden kann. Im Falle einer Privat- oder Verbraucherinsolvenz steht am Ende die Schuldenfreiheit der betroffenen Person.

Der Schuldenatlas 2017

Die Wirtschaftsauskunftei Creditreform hat errechnet, dass aktuell mehr als 6,9 Mio. Bürger über 18 Jahren dauerhaft verschuldet sind. Gegenüber dem Vorjahr sind das 65.000 Menschen mehr.

Mit einem Anstieg von 0,9 Prozent liegt die Quote damit derzeit bei 10,4 Prozent und stieg so zum vierten Mal in Folge. Dabei beläuft sich das Gesamtvolumen der Schulden auf rund 209 Milliarden Euro – bei regional großen Unterschieden.

Wo die meisten Schuldner leben

Mit 10,42 Prozent sind in den ostdeutschen Bundesländern etwas mehr Menschen als in den westdeutschen verschuldet, wo der Schnitt bei 9,97 Prozent liegt. In absoluten Zahlen bedeutet das: Im Osten sind 1,12 Mio. Menschen überschuldet, im Westen 5,79 Mio.

Unter den Bundesländern liegt Bremen im Jahr 2017 mit einer Überschuldungsquote von 14 Prozent an der Spitze der Bundesländer. Sachsen-Anhalt und Berlin folgen knapp dahinter.

Die geringsten Quoten verzeichnen die südlichen Bundesländer Baden-Württemberg und Bayern mit 8,31 beziehungsweise 7,47 Prozent.

Ein ähnliches Bild zeichnet sich im Städtevergleich: Hier steht Bremerhaven an der Spitze, die bayerische Stadt Eichstätt weist die geringste Schuldnerquote auf.

Die Top 10 der am wenigsten verschuldeten Städte

| kreisfreie Stadt/Landkreis | Überschuldungsquote |

| Eichstätt (Bayern) | 3,77 % |

| Erlangen-Höchstadt (Bayern) | 4,99 % |

| Landkreis Schweinfurt (Bayern) | 5,06 % |

| Landkreis Straubing-Bogen | 5,37 % |

| Landkreis Würzburg | 5,40 % |

| Landkreis Neuburg-Schrobenhausen | 5,41 % |

| Landkreis Neumarkt in der Oberpfalz (Bayern) | 5,42 % |

| Landkreis Main-Spessart (Bayern) | 5,60 % |

| Landkreis Aichach-Friedberg | 5,65 % |

| Landkreis Landshut | 5,65 % |

Die Top 10 der Städte mit den höchsten Schuldnerquoten

| kreisfreie Stadt/Landkreis | Überschuldungsquote |

| Bremerhaven (Niedersachsen) | 20,79 % |

| Wuppertal (Nordrhein-Westfalen) | 18,38 % |

| Pirmasens (Rheinland-Pfalz) | 18,23 % |

| Herne (Nordrhein-Westfalen) | 17,85 % |

| Neumünster (Schleswig-Holstein) | 17,80 % |

| Gelsenkirchen (Nordrhein-Westfalen) | 17,76 % |

| Offenbach (Hessen) | 17,42 % |

| Duisburg (Nordrhein-Westfalen) | 17,08 % |

| Wilhelmshaven (Niedersachsen) | 17,03 % |

| Wiesbaden (Hessen) | 16,66 % |

Schulden der Länder und Gemeinden/Gemeindeverbände nach Ländern

| Insgesamt | Wertpapierschulden, Kredite im nicht-öffentlichen Bereich | Kassenkredite im nicht-öffentlichen Bereich | Insgesamt je Einwohner | |

| in Mio. Euro | in Euro | |||

| Baden-Württemberg | 58 196 | 57 874 | 322 | 5 327 |

| Bayern | 30 218 | 30 033 | 185 | 2 345 |

| Brandenburg | 18 638 | 17 533 | 1 105 | 7 493 |

| Hessen | 57 960 | 51 042 | 6 918 | 9 383 |

| Mecklenburg-Vorpommern | 9 958 | 9 361 | 597 | 6 189 |

| Niedersachsen | 73 361 | 70 995 | 2 366 | 9 229 |

| Nordrhein-Westfalen | 229 476 | 201 894 | 27 582 | 12 837 |

| Rheinland-Pfalz | 43 709 | 37 234 | 6 475 | 10 760 |

| Saarland | 17 493 | 15 364 | 2 129 | 17 532 |

| Sachsen | 4 842 | 4 666 | 177 | 1 187 |

| Sachsen-Anhalt | 23 948 | 22 134 | 1 814 | 10 694 |

| Schleswig-Holstein | 32 716 | 31 729 | 987 | 11 372 |

| Thüringen | 18 186 | 17 311 | 876 | 8 416 |

| Berlin | 56 935 | 56 935 | – | 16 034 |

| Bremen | 21 525 | 20 997 | 529 | 31 830 |

| Hamburg | 31 935 | 31 834 | 102 | 17 755 |

Quelle: destatis.de.

Immer häufiger sind Senioren betroffen

Dabei trifft der Trend vor allem die ältere Generation. So sind unter den über 70-Jährigen 194.000 Menschen überschuldet, rund 20.000 mehr als im Jahr 2016 – das bedeutet einen Zuwachs von 12 Prozent. Insgesamt sind vier von fünf neuen überschuldeten Personen über 50 Jahre alt.

Allerdings liegt die gesamte Überschuldungsquote bei den Senioren mit 1,5 Prozent noch weit unter den Werten anderer Altersklassen. Vor allem die junge Generation gerät immer mehr in die Schuldenfalle. Hier gelten 14,06 Prozent als überschuldet.

Der Trend der Jugendlichen geht jedoch zugunsten eines solideren Umgangs mit dem Geld, die Überschuldungsquote ging im Vergleich zum Vorjahr in der jüngsten Altersgruppe geringfügig zurück.

Frauen häufiger als Männer

Bei der Zahl der überschuldeten Personen insgesamt führen Männer noch immer die Statistiken an. Allerdings sind auch häufiger Frauen betroffen – 60 Prozent der hinzukommenden Personen sind Frauen. Besonders häufig trifft es dabei alleinerziehende Mütter.

Alles in allem sind im Jahr 2017 7,61 Prozent der Frauen überschuldet, bei den Männern sind es 12,59 Prozent.

Geringeres Problem bei Besser- und Geringverdienern

Besonders betroffen ist vor allem die Mittelschicht. Im Gegensatz dazu gingen sowohl bei den Besserverdienern als auch bei den Geringverdienern die Zahlen gegenüber dem Vorjahr leicht zurück.

Eine Studie der Universität Duisburg-Essen kam zu dem Ergebnis, dass eine Überschuldung vor allem in der Mittelschicht zu sozialen Problemen führt. Überschuldung gilt bei den Durchschnittsverdienern als Stigma, die Betroffenen versetzen sich selbst in soziale Isolation.

Gründe für eine Überschuldung

In der Vergangenheit galt stets Arbeitslosigkeit als Hauptursache für Überschuldung. Das ist zwar noch immer so, doch in Zeiten wirtschaftlicher Konjunktur und eines wachsenden Fachkräftemangels ist die Arbeitslosenquote auf einem Tiefstand.

Entsprechend spielen Erkrankungen, Suchtprobleme und Unfälle eine immer größere Rolle. Auch ist eine unwirtschaftliche Haushaltsführung häufig ein Grund für die drohende Zahlungsunfähigkeit.

Mehrheitlich stehen Verbraucher vor allem bei Kreditinstituten, Versandhändlern, Versicherungen, Behörden, Vermietern, Energieversorgern und Telefongesellschaften in der Schuld. Das hat eine Auswertung von Daten der Amtsgerichte ergeben.

Auch Wertverluste des eigenen Vermögens wie beispielsweise massive Wertminderungen bei Wertpapieren, Einnahmerückgänge oder Wertverluste bei Immobilien können zu einer Überschuldung beitragen.

Wer bereits auf einem hohen Schuldenberg sitzt, spürt zudem die Schuldzinsen, die durch Zinseszins-Effekt eine immer größere Belastung darstellen.

Eine Option, um aus der eigenen Verschuldung zu kommen, ist vielfach nur der Gang in die Privatinsolvenz.

Privatinsolvenz

Neue Regelungen seit 2014

Im Jahr 2014 hat der Gesetzgeber die Regelungen für die Privatinsolvenz verändert, um überschuldeten Verbrauchern eine schnellere Rückkehr in die Schuldenfreiheit zu ermöglichen.

Das Ergebnis ist allerdings bislang ernüchternd: Nur acht Prozent der Menschen, die eine private Insolvenz angemeldet haben, gelang der vorzeitige Neustart. Von 49.642 Menschen sind das gerade mal 4.111 Verbraucher, die eine Restschuldbefreiung erzielten.

Die Voraussetzung, um bereits nach drei und nicht wie bisher nach sechs Jahren als schuldenfrei zu gelten, ist eine Tilgung von 35 Prozent der Gesamtschulden sowie der Verfahrenskosten.

Änderungen im Überblick

- Möglichkeit der Verkürzung des Insolvenzverfahrens auf drei oder fünf Jahre (anstatt der Regellaufzeit von sechs Jahren),

- Möglichkeit der vorzeitigen Entschuldung durch einen Insolvenzplan,

- besserer Mieterschutz – Inhaber von Genossenschaftsanteilen werden nun vor Kündigung geschützt,

- Einführung zusätzlicher Ausnahmen von der Erteilung der Restschuldbefreiung,

- Möglichkeit der nachträglichen Versagung der Restschuldbefreiung,

- Ausweitung der Versagung wegen unangemessener Verbindlichkeiten oder Vermögensverschwendung auf drei Jahre,

- Stärkung der Rechte ungesicherter Gläubiger,

- Versagung der Restschuldbefreiung per schriftlichen Antrag.

Erfolgsaussichten sind bei Jüngeren höher

Von der neuen Regelung profitieren vor allem junge Menschen. Bei den unter 25-Jährigen haben sich vergleichsweise geringe Beträge angehäuft. Bei einer Schuldenhöhe von 10.000 Euro reicht bereits eine monatliche Rate, um innerhalb von drei Jahren die Quote von 35 Prozent und damit die Restschuldbefreiung zu erzielen.

Bei der Generation ab 60 liegt die durchschnittliche Schuldenhöhe hingegen schnell bei 40.000 Euro und mehr. Hier innerhalb von nur drei Jahren 35 Prozent zu tilgen, ist ein utopisches Unterfangen.

Auch Selbstständige sind häufig Kandidaten für eine Privatinsolvenz. Schnell häufen sich Verbindlichkeiten von mehreren Tausend Euro an. Gerade bei einem eigenen Unternehmen dauert es jedoch lange, bis man sich das eigene Scheitern eingestehen kann. Die Schuldenberge sind oft beträchtlich.

Voraussetzungen für die Privatinsolvenz

Grundsätzlich kann jede Privatperson, die zahlungsunfähig ist, eine Privatinsolvenz beantragen, sofern sie nicht selbstständig ist. Ausnahmen hierzu gibt es nur dann, wenn die Selbstständigkeit in der Vergangenheit liegt, keine Angestellten beteiligt sind und es insgesamt weniger als 20 Gläubiger gibt.

Eine weitere Voraussetzung ist, dass die außergerichtliche Schuldenbereinigung gescheitert ist. Der Schuldner muss also vor dem Verfahren zunächst versuchen, mit den Gläubigern zu einer Einigung zu kommen.

Ist diese Einigung gescheitert, weil etwa der Schuldner die Vereinbarung nicht einhalten kann oder Gläubiger eine Zwangsvollstreckung durchführen, kann ein Anwalt oder eine geeignete Stelle dieses Scheitern bestätigen. Ab diesem Zeitpunkt kann der Schuldner innerhalb von sechs Monaten einen Antrag zur Eröffnung des Privatinsolvenzverfahrens bei Gericht stellen.

Ablauf der Privatinsolvenz

Die Regeldauer für das Insolvenzverfahren beträgt sechs Jahre. Hat sich der Schuldner in dieser Zeit der Wohlverhaltensphase den Regeln entsprechend verhalten, d. h., sein Einkommen offengelegt und Änderungen der Lebens- und Arbeitsverhältnisse regelmäßig mitgeteilt, gilt er als schuldenfrei.

Abkürzen lässt sich das Verfahren, wenn der Schuldner innerhalb einer Frist von drei Jahren 35 Prozent der Schulden sowie die Verfahrenskosten begleicht. Kann der Schuldner zumindest die Verfahrenskosten begleichen, so läuft die Frist nach fünf Jahren ab. Vollkommen unabhängig von einer Rückzahlung endet die Frist nach sechs Jahren.

Fazit

Das Thema Schulden ist in Deutschland noch immer ein Tabuthema, das Menschen nicht selten in die soziale Isolation treibt. Dabei sind Schulden weit verbreitet – im Extremfall ist rund jeder fünfte Einwohner einer Stadt überschuldet.

Ist man selbst betroffen, gilt es, die Situation möglichst schnell zu bereinigen und frühzeitig Kontakt zu einer Verbraucherzentrale oder Schuldnerberatungsstelle aufzunehmen. Kürzere Wartezeiten bieten auf Schulden spezialisierte Rechtsanwälte, deren Beratungsleistungen jedoch mit Kosten verbunden sind.

Eventuell ist der Weg über die Privatinsolvenz eine gangbare Option, die zunächst sicherlich eine Überwindung darstellt, doch danach ein schuldenfreies Leben ermöglicht.

In jedem Fall sollten Schulden nicht mit einer Stigmatisierung verbunden sein – durch ungeplante Lebensereignisse kann es fast jeden treffen.

© Iakov Filimonov/123rf.com

© dolgachov/123rf.com